Stockholmsbörsen beskrivs ofta som en av de bästa i världen. I en genomgång av exempelvis Credit Suisse avseende genomsnittlig årlig börsavkastning i lokal valuta mellan 1970-2019 hamnade Sverige på en förstaplats. Stockholmsbörsen hade under denna tidsperiod lyckats generera en avkastning om 9,2% per år. Inte så pjåkigt för Landet lagom!

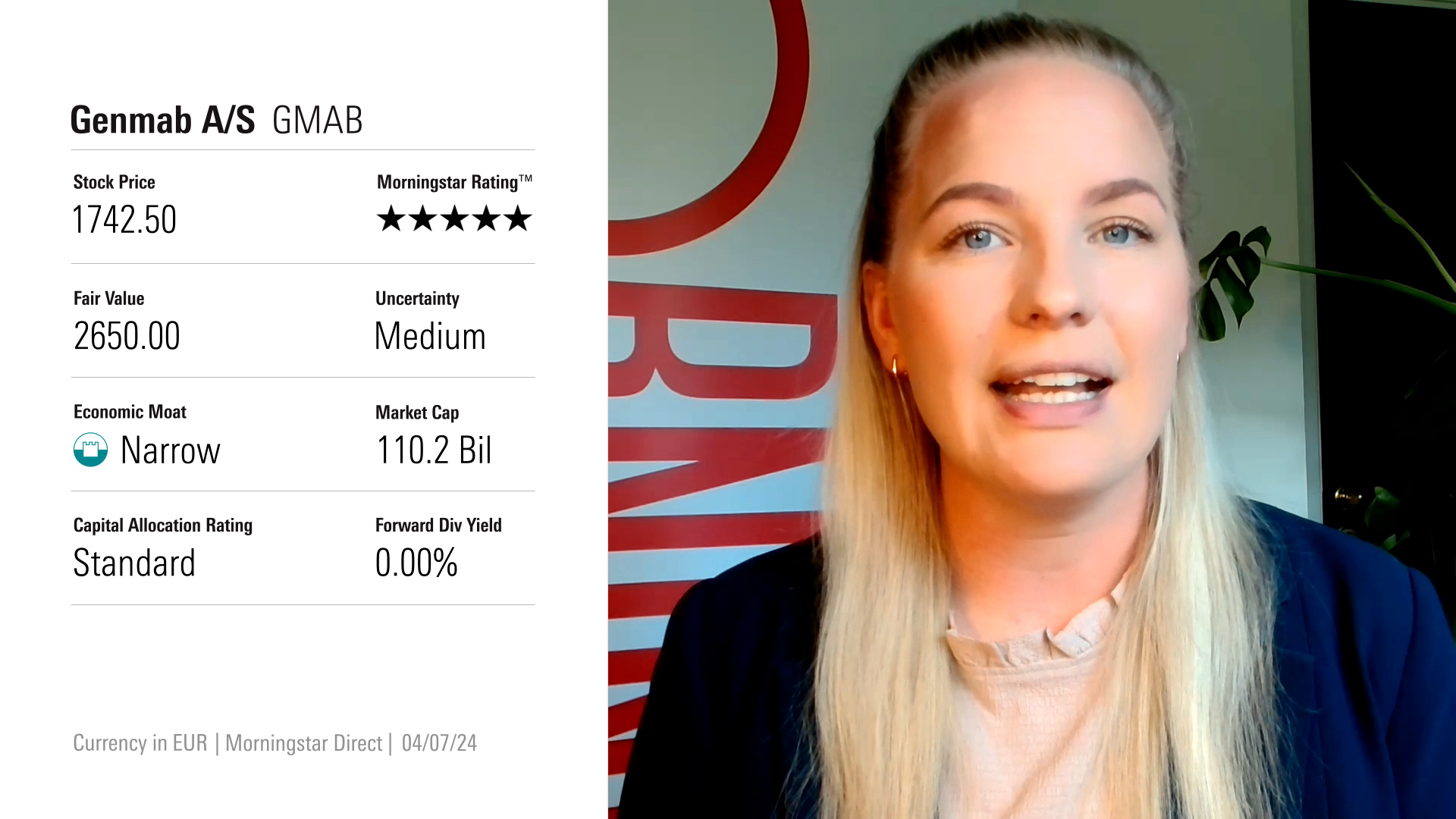

Om vi kollar in Morningstar Sweden, ett index bestående av ca. 200 svenska aktier, jämfört med utvecklingen för det globala indexet Morningstar Global Markets och det europeiska indexet Morningstar Europe ser vi även här att Stockholmsbörsen levererat en betydligt bättre avkastning senaste 20 åren.

Hade man för 20 år sedan investerat i Morningstar Sweden hade man sett sitt sparkapital växa med 484%, medan samma siffra för det europeiska och det globala indexet är 215% respektive 319%.

Men inledningen av 2022 bjuder på lite andra siffror. Sedan årsskiftet har det varit stökigt på de finansiella marknaderna globalt. Vi har genomgått en pandemi, för att sedan gå raka vägen in i inflationsväggen. Trots att stigande inflation och stundande räntehöjningar är en global oro har Stockholmsbörsen tagit mer stryk än många andra globala börser.

I grafen nedan ser vi exempelvis att Morningstar Sweden tappat hela 19,4% sedan årsskiftet, medan Morningstar Europe backat 9,2% och det globala indexet Morningstar Global Markets endast backat 5,5%.

Varför har Stockholmsbörsen varit så bra historiskt?

Den starka historiska utvecklingen för Stockholmsbörsen går inte att knyta till några enskilda faktorer. Men några viktiga historiska punkter finns det ändock som troligtvis ligger bakom en del av vår starka sparkultur och innovativa bolagsklimat.

Självfallet är AP-fonderna en stark bidragsfaktor, när de började köpa aktier 1974 injicerades helt plötsligt miljarder i svenskt pensionskapital in i den svenska aktiemarknaden. Sedan har vi haft en hel del reformer som gynnat och uppmuntrat till investeringar på aktiemarknaden - såsom skattegynnat aktiesparande i aktiefonder (1984) eller i allemansfonderna (1989).

Vi har även Europas största aktiemarknad sett till utbudet av aktier, här kan vi välja och vraka bland hela 950 olika bolag. Samtidigt har tyskarna, som hamnar på en andraplats, 824 listade bolag, enligt en genomgång av Bloomberg i september ifjol. Det är helt klart ett tecken på att den svenska marknaden är en bra grogrund för innovativa bolag.

Internationellt är vi dock en väldigt liten marknad, men vi har många exporterande bolag som tenderar att gynnas när det går bra för omvärlden. Exporten är viktig för Sveriges ekonomi. Men ett starkt exportberoende gör oss även sårbara för fluktuationer i internationell efterfrågan. När det går bra för omvärlden går det också bra för Sverige, och tvärt om.

Varför går det så dåligt nu då?

Nu har jag precis radat upp en del argument till varför Stockholmsbörsen är så bra, men ändå har vi som har vårt sparande exponerat mot just Sverige sett vårt kapital minska med runt 20% sedan inledningen av året. Rätt surt när vi ser att många av våra europeiska grannmarknader inte alls drabbats lika hårt.

Stockholmsbörsen beskrivs ofta som bank- och industritung, vilket innebär att vi blir känsliga för hur dessa sektorer går. Det får vi bevis på när vi kikar närmare på indexet Morningstar Sweden. Bland de tio största innehaven är fem industrijättar och en storbank. Övriga tre storbanker hittar vi på plats elva, 14 och 15. Med tanke på vår tunga vikt mot industrin är det inte särskilt förvånande att vi sticker ut (i en negativ bemärkelse) globalt - många har haft en minst sagt tuff inledning på året.

Som jag nämnde ovan är svenska börsen liten ur ett internationellt perspektiv, men med många exporterande bolag. Exportberoendet är högst i just tillverkningsindustrin där mer än 60 procent av förädlingsvärdet exporteras. Det är tydligt att investerare är oroliga för hur bolagen ska hantera rekordhög inflation, skenande gas- och oljepriser, komponentbrist, kommande räntehöjningar och minskat centralbanksstöd.

Är det slutet för Stockholmsbörsens storhetstid?

Som alltid när man diskuterar framtiden för finansiella marknader eller specifika bolag är det bara en sak som är säker - och det är att ingen vet vad som kommer att hända. Något som dock kan tala för Stockholmsbörsen inom den närmsta tiden är vår tunga exponering mot banker, som gynnas av räntehöjningar. Sedan har vi även sett en hel del starka rapporter för det första kvartalet - inte minst från stora industribolag som Sandvik, ABB och Volvo, som rapporterade bättre än förväntat. Så visst kan det vara så att investerarnas förväntningar för hur bolagen kommer hantera klimatet vi befinner oss i nu inte riktigt går hand i hand med hur verkligheten ser ut.

Det vi å andra sidan kan ta med oss är vikten av diversifiering. I och med Stockholmsbörsens uppbyggnad kan volatiliteten förväntas vara högre än för andra marknader, och om man ser till det globala börsvärdet kan det oavsett vara en bra idé att inkludera bolag utanför Sveriges gränser i sin portfölj för riskspridningens skull.