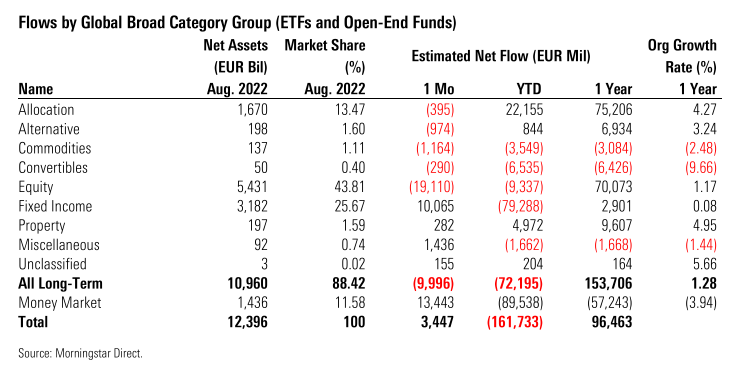

Marknadsvolatilitet, inflationsrädsla och recessionsspöket höll ned investerarnas sentiment. Långsiktiga fonder med hemvist i Europa tappade 10 miljarder euro i augusti, ett negativt men klart förbättrat resultat jämfört med juli (25 miljarder euro nettoutflöden) och juni (48 miljarder euro i utflöden).

Samtidigt upplevde räntefonder sin första positiva månad på året i termer av flöden och tog in mer än 10 miljarder euro. Majoriteten av dessa inflöden var inriktade på fonder exponerade mot företagsobligationer i euro, hedgade globala obligationer i US-dollar, statsobligationer i euro och obligationer på tillväxtmarknader emitterade i US-dollar.

Investerarnas återgång till räntestrategier kan drivas av flera faktorer: Med stigande oro för lågkonjunkturen kan högkvalitativa räntetillgångar ses som möjliga bättre prestationer i förhållande till aktier; det kraftiga räntehoppet i år kommer sannolikt att stimulera stark efterfrågan från försäkrings- och pensionsfonder; och slutligen, efter stark nedåtpress, kan investerare hitta värde inom obligationsutrymmet.

Å andra sidan, med 19 miljarder euro i nettoutflöden, upplevde aktiefonder sitt sämsta månadsresultat sedan mars 2020, både i absoluta och relativa termer. Kategorier såsom US large-cap blend equity, eurozone large-cap equity, och global large-cap growth equity var de som drabbades hårdast. För andra månaden i rad påverkade inlösen även passiva strategier.

Råvarufonder såg1,2 miljarder euro i uttag i augusti, här var det framförallt börshandlade fonder med brett investeringsfokus samt ädelmetaller som bidrog mest till utflödena. Efter en lång period av positiva flöden (med början i april 2020) tappar blandfonderna tillgångar för tredje månaden i rad (395 miljoner euro i nettoutflöden). Alternativa fonder förlorade 974 miljoner euro i augusti.

Slutligen sjönk tillgångarna i långfristiga fonder hemmahörande i Europa till 10 960 biljoner euro i slutet av augusti 2022, en minskning från 11 303 biljoner euro den 31 juli.

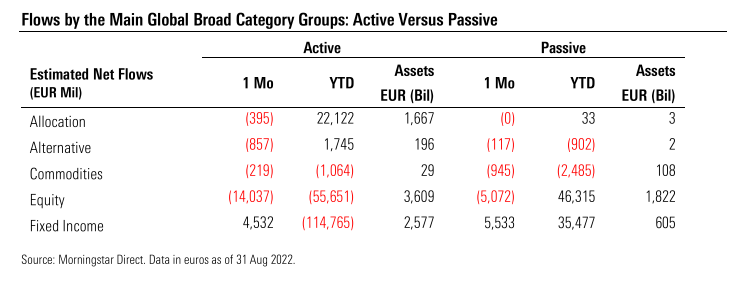

Utflöden för både aktiva och passiva fonder

Långsiktiga indexfonder visade utflöden på 265 miljoner euro i augusti jämfört med 9,5 miljarder euro nettoutflöden från aktivt förvaltade fonder. (Tabellen nedan inkluderar endast de huvudsakliga breda kategorigrupperna.) Alla huvudsakliga tillgångsslag drabbades av inlösen från båda sidor, med undantag för obligationsfonder, som faktiskt lyckades attrahera nya insättningar från både aktiva och passiva produkter. Omvänt tappade aktiva aktiefonder mer än 14 miljarder euro, medan passiva aktiefonder såg över 5 miljarder euro gå ut genom dörren.

Marknadsandelen för långsiktiga indexfonder steg till 23,33 % från och med augusti 2022 från 21,47 % i augusti 2021. När man inkluderar penningmarknadsfonder, som är domänen för aktiva förvaltare, var indexfondernas marknadsandel 20,63 %, en ökning från 19,13 % 12 månader tidigare.

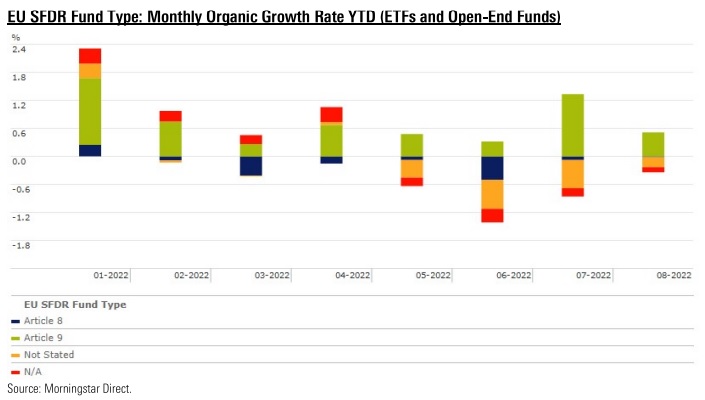

Investerare fortsätter hälla pengar på hållbara strategier

Trots risk-off-miljön fortsatte investerare att hälla pengar – 2,4 miljarder euro – i "mörkgröna" fonder (fonder som faller inom tillämpningsområdet för artikel 9 i SFDR). Å andra sidan tappade fonder som anses vara artikel 8 ("ljusgröna" fonder) 773 miljoner euro i augusti.

Ur ett organiskt tillväxtperspektiv visade artikel 9-fonder en organisk tillväxttakt på 5,36% hittills i år. Samtidigt hade produkter som omfattas av artikel 8-gruppen en negativ 0,95% organisk tillväxt under samma period. Sedan början av året har fonder som inte anses vara artikel 8 eller artikel 9 haft en genomsnittlig organisk tillväxt på mellan 0,34 % och minus 1,34 %.

Fondbolagen med störst inflöden

Dublin-baserade Lantern Structured Asset Management – ett helägt dotterbolag till UBS AG – toppade listan över fondbolag som lyckades attrahera kapital under månaden, med ett nettoinflöde på 2,6 miljarder euro. Därefter noteras HSBC med 1 miljard euro i insättningar och Swedbank som såg ett inflöde om 0,7 miljarder euro. För Swedbanks del var det framförallt deras aktivt förvaltade fonder som noterade inflöden.