Sett över de senaste hundra åren har aktier varit en överlägsen sparform, men börsraset 2008 är en påminnelse om den stora förlustrisken på kort sikt.

Å andra sidan betyder lägre aktiekurser att alla som nu sätter in pengar i aktiefonder har fått större chans till bra avkastning framöver.

Ingen vet säkert om dagens aktiekurser betyder att aktieägarna framöver får betalt för sitt risktagande – svaret beror på hur det går framöver för den globala kapitalismen. Om du tror att börsföretagens ägare framöver kommer att belönas för sitt risktagande, som de blev under 1900-talet, så är det ett argument för globalfonder.

Stora delar av svenska folkets långsiktiga sparande har redan satts in i aktiefonder som placerar över hela världen. Sveriges största fond, Premiesparfonden som förvaltar pengarna åt ”icke-väljarna” inom det statliga pensionssparandet hos PPM, är en globalfond.

Fördelar

Det finns flera varianter av globalfonder, men gemensamma fördelar är bra riskspridning, stor frihet för förvaltaren och lägre avgifter än i mer specialiserade fonder.

Mer frihet för förvaltaren att välja gör att kunden kan få mer förvaltning för pengarna. Fast det är tyvärr ganska vanligt att de som förvaltar globalfonder begränsas av interna regler. Detta är lite knepigt att kolla, för om du jämför fondens innehav i två olika årsrapporter så kan ändrad fördelning mellan olika länder bero på att fondens jämförelseindex samtidigt har ändrats på samma sätt. Dessutom kan en aktiv förvaltare förstås misslyckas.

Riskspridning på många länder och många branscher brukar lyftas fram som en fördel. Tyvärr har de två senaste börsrasen, 2002 och 2008, visat att när aktiekurserna rasar på allvar så drabbas alla aktiemarknader. Därmed ger en globalfond numera sämre riskspridning än förr. För att verkligen minska risken behöver aktier blandas med andra typer av tillgångar – statsobligationer, guld och fastigheter är klassiska komplement.

En tydligare fördel är lägre avgifter än om du istället sprider dina pengar på många land- och branschfonder. Då blir snittkostnaden troligen högre, eftersom specialiserade fonder ofta är dyrare.

Nackdelar

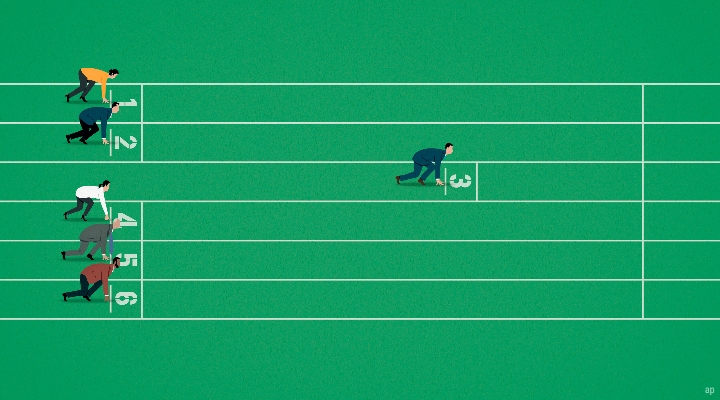

Den främsta nackdelen hos globalfonder är att de trots sin bredd inte tar ansvar för ”allokeringen” – alltså fördelningen mellan aktier och andra tillgångar. Under de senaste tio åren har vi upplevt två höga toppar på aktiemarknaden, 2000 och 2007, då aktier var väldigt dyra. Och globalfonder innehåller alltid nästan enbart aktier, så både vid månadssparande och via PPM fortsätter alla insättningar att placeras i aktier oavsett om de är dyra eller billiga.

De två branta börsrasen de senaste tio åren har gjort att fler fondsparare nu efterfrågar fonder där förvaltaren även tar ansvar för allokeringen. Både blandfonder och hedgefonder ger i varierande grad hjälp att omfördela pengar mellan aktier och räntebärande. Sparande via traditionella livbolag ger också denna fördel.

Bredden ställer också större krav på att förvaltaren har kunskap om och bevakning av aktiebörser runt hela världen. Dessutom väljer spararen bort möjligheten att ta hänsyn till sina egna sparmål, till exempel planer att flytta till ett visst land som pensionär.

Flera sorter

Klart vanligast är att globalfonder nästan enbart köper aktier i stora börsbolag i de etablerade industriländerna. Ett vanligt argument för att främst investera i de allra största börsbolagen är att dessa är marknadsledare och att deras storlek ger större stabilitet.

Underförstått i dessa argument är att ettan i en bransch får bäst utveckling framöver, vilket inte alls behöver vara sant. Den historiska erfarenheten är istället att aktier i små och medelstora börsbolag i snitt har levererat högre avkastning, vilket på senare år ökat intresset för globalfonder inriktade på småbolag.

Morningstar gör dessutom en uppdelning baserad på om förvaltaren helst köper högt eller lågt värderade aktier, på engelska ”growth” eller ”value”. Översatt till svenska betyder fokus på ”tillväxt” att fonden främst innehåller aktier i bolag där vinsterna har ökat kraftigt, medan ”värde” betyder att fonden ofta köper aktier i företag med problem som förvaltaren hoppas är tillfälliga.

En svensk variant är att kombinera globala investeringar med att ungefär hälften placeras på Stockholmsbörsen. Flera av de största svenska fonderna finns i denna grupp och lösningen är särskilt vanlig hos Swedbank. Delvis är denna inriktning ett arv från den svenska valutaavregleringen, för när allemansfonderna startade 1984 fick de enbart köpa svenska aktier. Delvis finns praktiska skäl, som att svenska förvaltare har mer kunskap om svenska aktier.

Traditionellt har globalfonder som sagt nästan enbart investerat i de etablerade industriländerna. De senaste åren har dock intresset stigit brant för att investera på ”emerging markets”, i länder som Brasilien, Indien och Kina, främst för att avkastningen här fram till hösten 2007 var klart högre. Därför har fondbolagen lanserat kompletterande globalfonder som enbart investerar på dessa marknader. Dessutom har några vanliga globalfonder breddat sin inriktning och kombinerar nu investeringar i alla typer av länder.

Köptips

Vilken andel av sparandet som är rimligt att placera i aktier är individuellt, eftersom vi upplever både risker och faktiska förluster olika. Spartiden ger en glidande skala, där även de som sparar kortsiktigt ofta vill chansa lite grann, medan unga människor som pensionssparar kan se börsnedgångar som bra köptillfällen.

Att lyckas investera just när aktiekurserna passerar en botten är förstås svårt, men mycket är vunnet bara genom att undvika att investera direkt efter branta uppgångar. Diagram som visar utvecklingen under minst 10 år ger en bra bild av om den globala aktiemarknaden är dyr eller billig.

För att hitta en bra globalfond är det viktigt att granska utvecklingen jämfört med konkurrenterna i samma kategori under en lång tidsperiod, gärna 10 år. Kolla dessutom att det är samma personer som skött fonden under hela tidsperioden. Leta efter fonder som stadigt har lyckats bättre än snittet, men tänk på att det är mer värt att lyckas bra under år då kurserna fallit, som 2008.

[denna artikel skrevs 2008-12-17 med rubriken "Enklast för dig som litar på kapitalismen" och publicerades i Legally Yours nummer 1/2009]

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/NNGJ3G4COBBN5NSKSKMWOVYSMA.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/65ZULTM63AT4J7TRZBDQ2L7XIA.jpg)