Teslas (TSLA) aktiekurs steg häpnadsväckande 743% under 2020, en tillväxttakt som skulle ha imponerat på många dot-com aktier under IT-bubblan i slutet av 1990-talet. Även om aktien tappade i slutet av januari 2021 har priset stigit ytterligare 24% hittills i år.

Teslas marknadsvärdering är verkligen häpnadsväckande. Vid den nuvarande aktiekursen är marknadsvärdet på dess eget kapital 825 miljarder dollar, vilket gör Tesla till det sjätte största företaget sett till börsvärde i Morningstar US Market Index. Vid dess nuvarande börsvärde är Teslas eget kapital 8 gånger mer värdefullt än världens största biltillverkare, Volkswagen (VOW3), och ungefär 7 gånger den sammanlagda värderingen av både General Motors (GM) och Ford (F). Under 2020 ökade Teslas börsvärde med nästan 600 miljarder dollar, vilket är mer än det totala marknadsvärdet för Warren Buffetts Berkshire Hathaway (BRK.B).

Teslas fantastiska uppgång har gjort att många investerare ställer sig frågande till om aktien kommer att stiga ännu högre. Vi besvarar frågan genom att förlita oss på inneboende värde och fokusera på det långa perspektivet. Med andra ord: Vilket är det diskonterade nuvärdet av de kassaflöden vi förväntar oss att Tesla kommer att generera? Detta är det värde som vi förväntar oss att Teslas aktie ska justeras till på lång sikt.

Så frågan är alltså om ska jag köpa Tesla-aktier nu? Vi lägger fram vår prognos för företaget här - och även den prognos som vi tror skulle motivera det nuvarande marknadspriset. Kort sagt, trots vår positiva syn på bolagets konkurrensfördelar tror vi att aktien är övervärderad och det är svårt att motivera de antaganden som marknaden verkar göra.

Vår syn på Teslas aktievärde

Tesla är den globala ledaren inom design- och tillverkning av elektriska fordon (BEVs) samt en pionjär inom utveckling av solenergi och stora lagringsbatterier. Teslas adresserbara marknader har en stark medvind från övergången från förbränningsmotorer till BEVs.

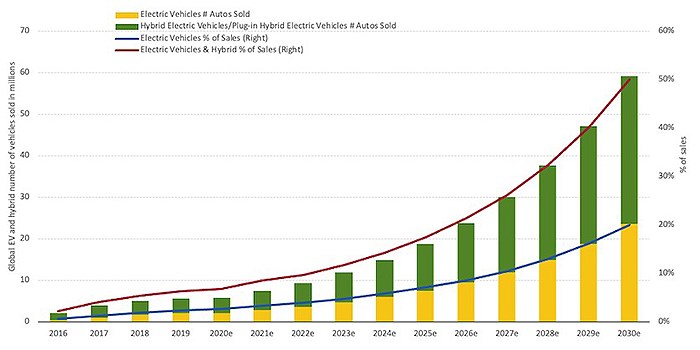

Vi förutspår att BEVs kommer att stå för en ökande andel av nybilsproduktion under det kommande årtiondet och att branchen för förnybar kraftproduktion och tillhörande energilagring kommer att fortsätta att ta en större andel av marknaden från traditionella fossila bränslen när det gäller elproduktion. Men även efter att ha införlivat alla dessa positiva attribut i vår finansiella modell anser vi att Teslas aktie är betydligt övervärderad och med ett pris/riktkurs på 2,7, är det en av de mest övervärderade aktier som vi bevakar med vår analys.

Morningstar syn på Teslas aktievärde

Inbäddat i antagandena om vår riktkurs på 306 USD för Tesla förutspår vi att företagets bilförsäljning kommer att öka från knappt en halv miljon 2020 till en årlig försäljningstakt på 3,6 miljoner lätta fordon 2029. Denna försäljningstakt skulle motsvara ungefär 19 procent av den globala marknadsandelen för BEVs.

Dessutom förutspår vi att Teslas energiverksamhet kommer att växa cirka 30% årligen under samma tidsperiod. I denna tillväxttakt skulle bolagets verksamhet för energiproduktion- och lagring växa från lite under 2 miljarder dollar i försäljning till över 17 miljarder dollar 2029. Eftersom bolagets tillväxt mer än tredubblas från vår prognos för 2021 till vår prognos för 2029 förväntar vi oss att den finansiella hävstången och ökade effektivitetsvinster kommer att öka företagets rörelsemarginal från cirka 8,8% i vår prognos för 2021 till mellan 10-15% under vår prognosperiod.

På grund av det stora spannet i utfall när det gäller att kunna förutse kombinationen av nybilsförsäljning, andel BEVs samt Teslas marknadsandel och kassaflödesgenerering nästan 10 år framåt i tiden, har vi gett företaget en mycket hög Morningstar Uncertainty Rating (vårt mått på osäkerheten kring bolagets värde).

Tesla stänger 2020 med ett starkt kvartal

Sources: Morningstar, U.S. EPA, International Energy Agency.

Marknadens syn på Teslas aktievärde

För att avgöra vad marknaden för närvarande har prisat in i Teslas aktiekurs, använde vi oss av vår finansiella analysmodell för att genomföra en känslighetsanalys.

Vi var tvungna att öka vår prognos för försäljning av lätta fordon till 7,4 miljoner, i huvudsak en fördubbling av vårt nuvarande basscenario. Baserat på våra utsikter för den globala bilförsäljningen och om Tesla skulle sälja 7,4 miljoner BEVs under 2029, skulle det utgöra en 39%-ig marknadsandel av elfordon. Vilket är en dubblering jämfört med vårt basscenario. Jämför detta med de två största biltillverkarna i världen, Volkswagen och Toyota (TM), som var och en sålde strax under 11 miljoner fordon under 2019. Baserat på nuvarande försäljningstakt skulle det placera Tesla som den femte största globala biltillverkaren.

Vi har också höjt vår prognos för rörelsemarginalen till att nå 20% till 2029 under antagandet att Tesla kommer att fortsätta att kunna ta ut en premie för sina fordon och att den högre försäljningen kommer att driva ytterligare effektivitetsvinster. Förutom den ökade fordonsförsäljningen ökade vi också vår prognos för energibranschen till att nå en 40%-ig årlig tillväxttakt.

Baserat på att bolaget legat i framkant av utvecklingen har Tesla för närvarande höga marknadsandelar för BEVs på många marknader eftersom konkurrensen har varit begränsad. Vi förväntar oss dock att denna fördel kommer att minska med tiden och att Tesla står inför en allt större konkurrens på alla sina marknader.

Förutom ökande konkurrens från befintliga aktörer finns en uppsjö av nyetablerade företag som vill slå sig in på inte bara BEV-marknaden utan riktar också in sig på programvara och system för självkörande bilar, elektriska lastbilar och batterier. Dessa nyetablerade företag drar till sig en betydande mängd riskkapital. Enligt PitchBook förvärvades (eller befinner sig i en förvärvsprocess) 26st teknikbolag inriktade mot fordonsbranschen av så kallade SPACs (Special Purpose Acquistion Companies, bolag vars enda avsikt är att skaffa kapital för att kunna förvärva eller gå samman med andra bolag) under 2020, vilket motsvarar en sammanlagd värdering av över 100 miljarder dollar.

Vi har gett Tesla en smal Morningstar Economic Moat Rating baserat på dess kostnadsfördelar och immateriella tillgångar. Bland kostnadsfördelarna drar företaget nytta av att vara först i marknaden för renodlade elfordon. Tesla kan bygga fabriker och fordon från grunden och skapa processer som äldre biltillverkare sannolikt kommer att ha svårt att matcha. Dessutom kommer det ta år för de etablerade biltillverkarna att komma ikapp Teslas immateriella rättigheter och planerade minskningar av battericellskostnaderna. Även om vi förväntar oss att Tesla kommer att tjäna mer än sin vägda kapitalkostnad (WACC), är marknadens tillväxtantaganden orealistiska för oss till det nuvarande priset på Teslas aktie.

Hur kan man annars investera i den framväxande marknaden för elektriska fordon?

Även om vi tror att Teslas aktiekurs vida överstiger våra beräkningar för framtida tillväxt, finns det fortfarande några andra investeringar som vi tycker är rimligt värderade eller något undervärderade. Dessa investeringar kommer också att gynnas av övergången till elfordon.

• Sociedad Quimica y Minera (SQM), som är rimligt värderat med en 3-stjärnig Morningstar Rating, är en chilensk råvaruproducent med betydande verksamhet i litium. Litium är ett nödvändigt material för energilagring i transportbatterier och i och med att elfordon ökar sin försäljningsandel av nya fordon förväntar vi oss att litiumefterfrågan kommer att sexfaldigas under det kommande årtiondet. För att möta denna efterfrågan kommer producenter med en högre kostnadsbas att gå in på marknaden, vilket pressar litiumpriserna högre och gynnar lågkostnadsproducenter. Vi har tilldelat SQM en smal Morningstar Moat Rating baserat på dess kostnadsfördelar i produktionen av litium, jod, och gödningsmedel.

• Vi tilldelar BorgWarner (BWA), en leverantör till elektriska biltillverkare, en smal Morningstar Moat Rating och en 4-stjärnig Morningstar Rating. Leverantörer som BorgWarner är väl positionerade för att dra nytta av den växande marknaden för elbilar, eftersom det kommer att se en stor ökning av efterfrågan på elektronik som styr framdrivningssystem, batteriladdningsoptimering, eldrivna motorer och vridmomentöverföring.

• Edison International (EIX) är ett 4-stjärnigt kraftbolag som kommer att behöva bygga ut infrastrukturen för att stödja den ökade efterfrågan på el samt distribuera och leverera el till elfordon. Även om de vanligtvis inte ses som etillväxtbolag, levererar Edison International el till Kalifornien, den största bilmarknaden i USA. I september 2020 undertecknade guvernör Gavin Newsom en exekutiv order som gav California Air Resources Board i uppdrag att utveckla en politik för att eliminera försäljningen av nya förbränningsbilar och lastbilar till 2035. För att nå det målet skulle försäljningen av nya elfordon behöva öka med en årstakt på 18 procent. För att tillgodose den ökade belastningen på elnätet, kommer Kalifornien behöva uppgradera sitt distributionsnät och bygga ut en betydande mängd ny infrastruktur. Vi ger Edison International en smal Morningstar Moat Rating baserat på dess närvaro i södra Kalifornien, som drar nytta av en monopolställning och skalfördelar i produktion och distribution.