Under den senaste tiden har allas ögon riktats mot något som kallas för avkastningskurvan, eller på engelska Yield curve. Avkastningskurvan används för att mäta konjunkturskedet, och i synnerhet för att mäta huruvida risken för en recession ökar.

Vad är avkastningskurvan?

Obligationsmarknaden är fylld av facktermer och komplicerade koncept, men just avkastningskurvan är lite lättare att förstå. I sin allra enklaste form kan man säga att avkastningskurvan är ett sätt att visualisera förhållandet mellan avkastningen för de olika amerikanska statsobligationerna, från tremånadersräntan och hela vägen upp till 30-åriga obligationen. Vanligtvis ligger dock fokuset på förhållandet mellan tvååriga och tioåriga statsobligationerna.

Men, avkastningskurvan är inte statisk. Kurvan förändras ständigt i samband med rörelserna på obligationsmarknaden.

Vad är en inverterad avkastningskurva?

Obligationsmarknadsaktörer beskriver avkastningskurvan i princip på tre sätt: brantare, planar ut eller inverterar. Att avkastningskurvan blir brantare innebär att gapet mellan korta och långa räntor ökar. Att den planar ut innebär att gapet krymper, medan en invertering sker när de korta räntorna är högre än de långa.

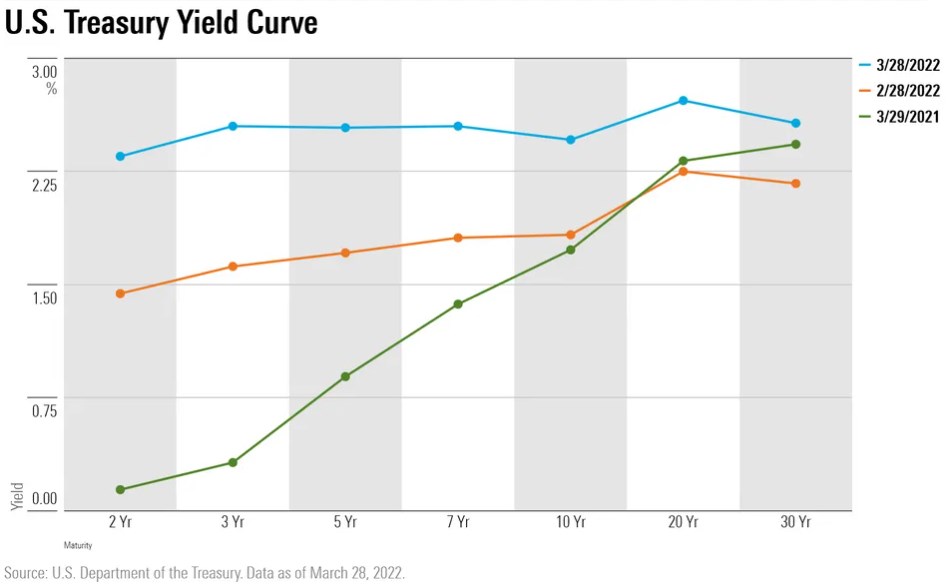

Nu, när vi befinner oss i ett läge med både stigande inflation och stigande räntenivåer, ökar gapet mellan de kortare räntorna i snabbare takt än för räntorna med längre löptid. Detta leder till att gapet mellan de olika löptiderna minskar, avkastningskurvan har alltså planat ut.

Investerare blir nervösa när avkastningskurvan planar ut eftersom det ökar risken för en inverterad avkastningskurva, som innebär att avkastningen för korta räntor är högre än för de långa. Och det är den inverterade kurvan som genererar rubriker. Anledningen: dess historiska träffsäkerhet att signalera en kommande lågkonjunktur.

Signalerar en inverterad räntekurva verkligen en kommande lågkonjunktur?

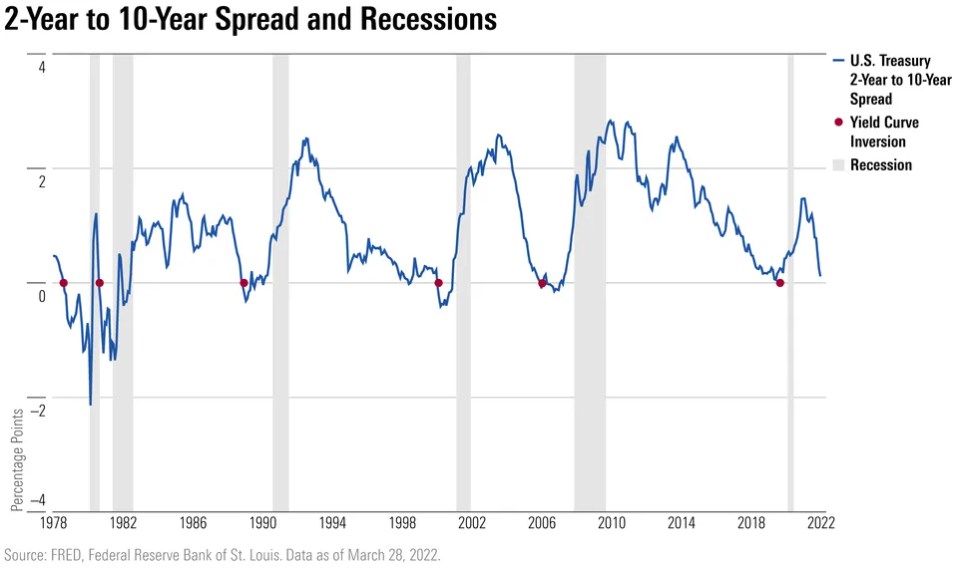

När det kommer till avkastningskurvan brukar fokus mest riktas mot skillnaden mellan den tvååriga räntekurvan och den tioåriga. Historisk har en invertering av amerikanska tioåringen och tvååringen varit ett pålitligt tecken för en kommande recession. Två kvartal i rad med negativ ekonomisk tillväxt – ett mått på bruttonationalprodukten – utser officiellt en lågkonjunktur. För ungefär en vecka sedan inverterade avkastningskurvan mellan två- och tioåriga amerikanska statsobligationer under en kort tid.

Sedan 1978 har sex lågkonjunkturer registrerats av the National Bureau of Economic Research. Vid samtliga tillfällen inverterades avkastningskurvan i genomsnitt cirka 12 månader före lågkonjunkturens start, säger Ryan Gabrinski, investeringsstrateg på Manhattan-baserade Strategas Research Partners.

Vissa lågkonjunkturer tar längre tid att utvecklas medan andra utvecklas snabbare, vilket var fallet för inversionen i augusti 2019 och den senaste lågkonjunkturen i februari 2020. 1998 inverterade avkastningskurvan, men den amerikanska centralbanken var snabba med att sänka räntorna och en lågkonjunktur kunde undvikas.

Men, alla inverterade räntekurvor har inte nödvändigtvis lett till en lågkonjunktur, konstaterar Dominic Pappalardo, senior client portfolio manager på Morningstar Investment Management. (Ekonomer skämtar ibland om att avkastningskurvan har förutspått tio av de senaste fem lågkonjunkturerna).

Ändå föregås alla lågkonjunkturer av en inverterad avkastningskurva, och det är det som förklarar nervositeten bland investerare när kurvan planar ut ordentligt.

Kurvans väg till avplaning spelar också roll. En ”björnavplaning” inträffar när de korta räntorna stiger snabbare än de långa räntorna, och tvååringen är särskilt känslig för förändringar i federal funds-räntan. Så har varit fallet i år, då Fed övergav den duvaktiga strategi de antog som ett svar på pandemin och i stället vände fokus till att tygla den stigande inflationen. Detta är vanligtvis negativt för ekonomin och aktiemarknaden.

En ”tjuravplaning” inträffar när de långa räntorna faller snabbare än de korta räntorna på grund av lägre inflationsförväntningar, vilket resulterar i att Fed sänker de korta räntorna. Det är vanligtvis positivt för ekonomin och aktiemarknaden.

Hur ser räntekurvan ut nu?

Avkastningskurvan har skickat ut varningssignaler de senaste veckorna.

Obligationsräntorna har stigit kraftigt i år eftersom inflationen har visat sig vara mer seglivad än väntat, delvis drivet av rusningen i olje- och andra råvarupriser till följd av kriget i Ukraina.

Men räntorna för korta obligationer har stigit mer än räntorna för långa obligationer, korta statsobligationer är på väg mot sitt sämsta kvartal någonsin efter att Federal Reserve höjt federal funds-räntan för första gången sedan 2018. Dessutom förväntar sig investerare fler aggressiva räntehöjningar framöver. Det innebär att avkastningskurvan skiftar för att återspegla de förändrade ekonomiska utsikterna.

Det är inte bara så att gapet för amerikanska tvååriga statsobligationen, treåriga, femåriga, tioåriga, och den 30-åriga minskar, utan vissa inverteringar sker även. Treårsobligationen ger mer än femårs-, tioårs- och 30-årsräntan. Den 28 mars inverterades femårs- och 30-åringen för första gången sedan 2006.

”Kurvan planar ut, ett tecken på att investerare förväntar sig en ekonomisk avmattning”, säger Morningstars Pappalardo. För fyra veckor sedan var frågan när Fed kommer att höja. Nu är frågan när Fed kommer att sluta höja. Frågan efter det kommer att vara när de kommer sänka.