.jpg)

När investerare blickar framåt mot 2023 finns det flera synpunkter på inflationsutsikterna, sannolikheten för en recession och Federal Reserves räntepolitik.

Och de kan inte alla ha rätt.

Det första synsättet är aktiemarknaden, där förväntningar, baserat på värderingar, verkar vara att ekonomin glider in i en kort, ytlig lågkonjunktur eller helt undviker den med en "mjuk landning". Som ett resultat, med inflationen under kontroll, förväntar sig marknadsaktörerna att Fed ska kunna sänka räntorna i slutet av nästa år.

Obligationsmarknaden blinkar samtidigt rött med sin huvudsakliga lågkonjunkturindikator, den amerikanska statsobligationsräntan, vilket signalerar en lågkonjunktur som extremt trolig.

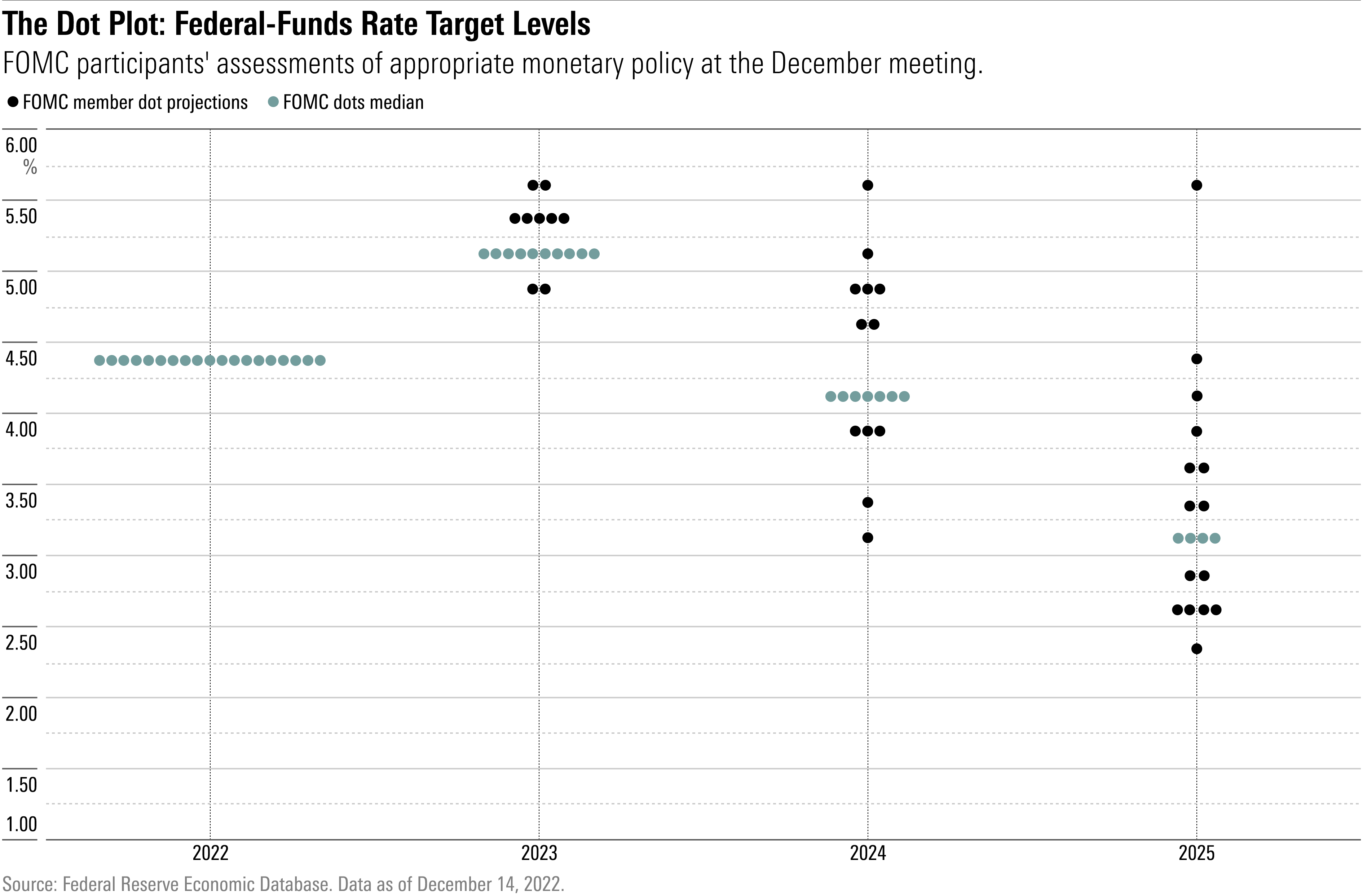

Sedan har vi Feds egna prognoser som inte pekar på någon recession, trots stigande arbetslöshet. De talar också om en nedgång i inflationen under året, men nämner inga räntesänkningar.

"Det är lite av en tanke som kan ses som magisk eller motsägelsefull", säger Steve Sosnick, chefsstrateg på Interactive Brokers.

En möjlighet är att det finns någon form av press från Fed. Morningstars amerikanska chefsekonom Preston Caldwell skrev förra veckan att centralbanken kan vara orolig för att marknadsoptimism om att inflationen ska dämpas, med åtföljande sänkning av obligationsräntorna, orsakar en för snabb återhämtning av ekonomisk aktivitet och hindrar därför inflationen från att återgå till normala nivåer. "Vi tror att det är därför Feds prognoser för närvarande är så aggressiva, eftersom centralbanken helt klart försöker "avskräcka" marknaden från att låta de finansiella förhållandena lätta för mycket", säger Caldwell.

Hur som helst kommer utvecklingen av dessa variabler under de kommande månaderna att vara avgörande för den väg som marknader och portföljer kommer att ta.

Den rutinerade Fed-observatören Robert Brusca från FAO Economics är förbryllad över de motsättningar han ser dyka upp från Fed och på marknaderna.

"Marknaden verkar vara av åsikten att Feds policy är mycket effektiv och fungerar snabbt", säger Brusca. Vidare, "marknaden tror att Fed kommer att bli mer framgångsrik - och dess politik kommer att vara mer effektiv - än vad centralbanken själv tror."

Å ena sidan, säger Brusca, är det säkert möjligt att inflationen kommer att falla till 2,1% till 2025, som Fed förutspår”. I sina utsikter räknar centralbanken inte med en lågkonjunktur, bara en mycket långsam tillväxt nästa år.

Dessutom indikerar Feds prognos för slutet av 2023 en fed-funds-ränta på 5,1%, vilket kan vara högre än vad marknaden förväntar sig, men kanske inte är tillräckligt stramt i "riktiga" termer, jämfört med inflationstakten. "Det är realräntorna som spelar roll", säger Brusca. "Och de måste vara restriktiva," i storleksordningen 2% över inflationstakten.

Detta skulle till exempel innebära att fed-funds-räntan troligen måste skjutas upp över 5% nästa år för att nå en real ränta på 2%.

Interactives Sosnick säger att även om investerare är "per definition optimistiska" om utsikterna, "måste vi välja mellan optimism och realism, och det är här de potentiella motsättningarna uppstår."

I slutändan "kommer det att vara upp till data att tala om för oss om Fed kan leverera vad marknaden hoppas på, vilket är en mjuk landning och en återgång av inflationen till 2%", säger Sosnick.

.jpg)