När du tittar på resultatet för en fond under en viss tidsperiod, är resultatet du ser inte densamma som resultatet för den genomsnittliga investeraren i den fonden. Varför? Eftersom en fonds resultat är en tidsvägd avkastning. Detta innebär att det förutsätter en enda investering som görs i början av perioden och hålls till slutet.

Men verkligheten för den genomsnittlige investeraren är mer komplex. Denna genomsnittliga investerare kan ha gjort flera bidrag till samma fond och kan också ha gjort flera uttag. Hans eller hennes prestation är en prestation som måste vägas, inte efter tid, utan av flöden. Följaktligen kommer perioder då investerare har mer pengar investerade i fonden att ha större tyngd i resultatet än perioder då mindre pengar investeras.

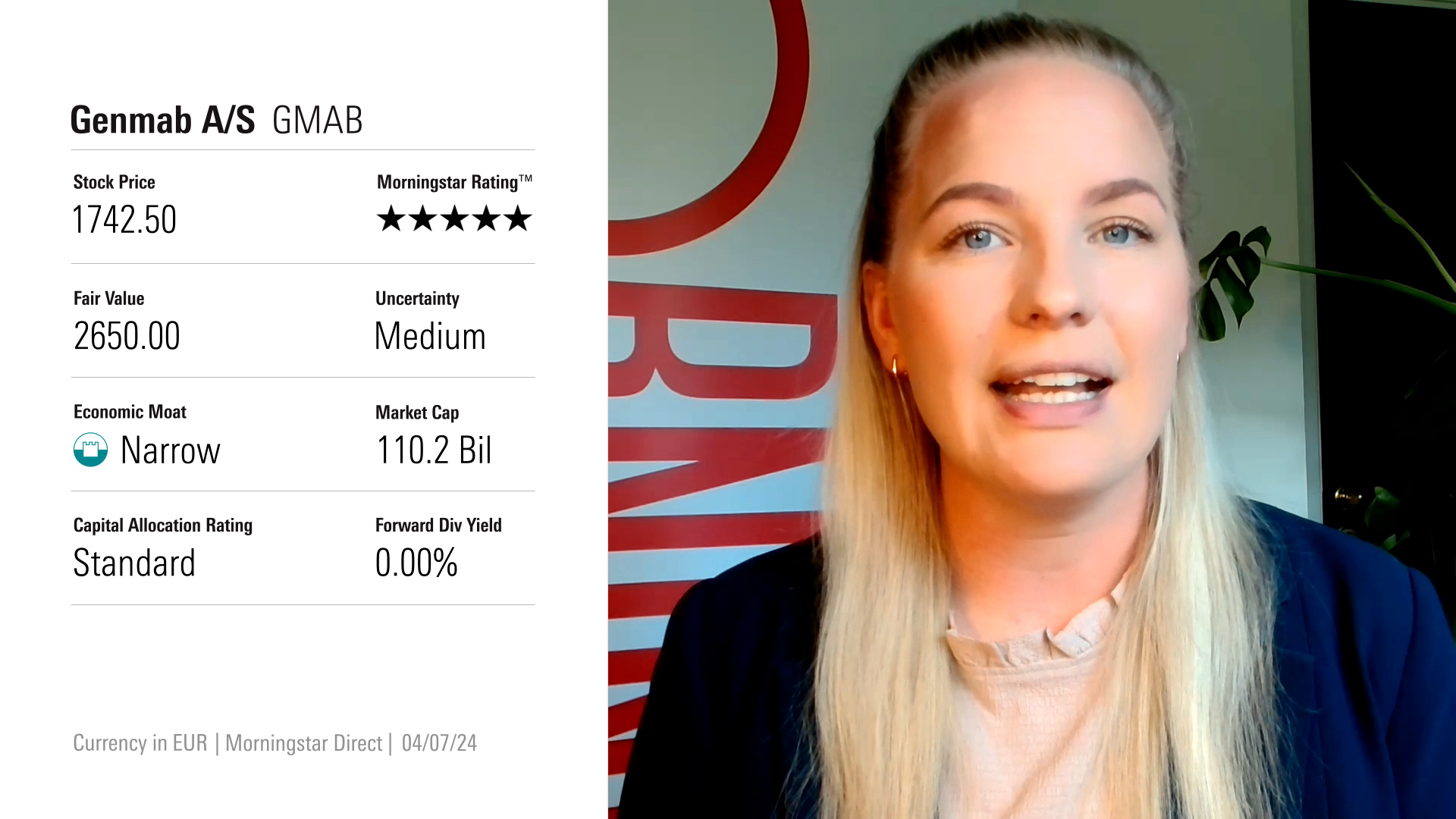

Jämförelsen mellan fondernas avkastning och investerarnas avkastning är vad vi mäter i Morningstars "Mind the Gap"-rapport.

Nästan 2% per år över 10 år!

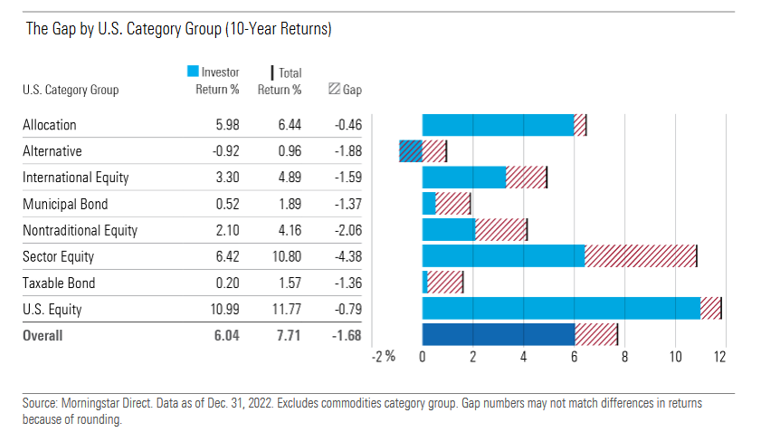

Den senaste studien (om den amerikanska marknaden, med data fram till den 31 december 2022) visar att investerare tjänat cirka 6% per år (i dollartal) under de senaste 10 åren på sina fonder och ETF:er, vilket är 1,7 procentenheter mindre än totalavkastningen intjänad av dessa investeringsfordon.

Detta underskott, eller gap, beror på dåligt tajmade köp och försäljningar, som har kostat investerare ungefär en femtedel av den avkastning de skulle ha tjänat om de helt enkelt hade köpt och hållit fast vid innehaven.

Denna skillnad på 1,7 procentenheter mellan investerarnas avkastning och fondens avkastning är ungefär i linje med de skillnader som observerats under de fyra föregående 10-årsperioderna.

Skillnaden var negativ för alla Morningstar-kategorigrupper. Men, som vi har sett tidigare, var blandfonder de bäst presterande, med den minsta skillnaden av alla kategorigrupper, -0,46% per år under de senaste 10 åren fram till 31 december 2022.

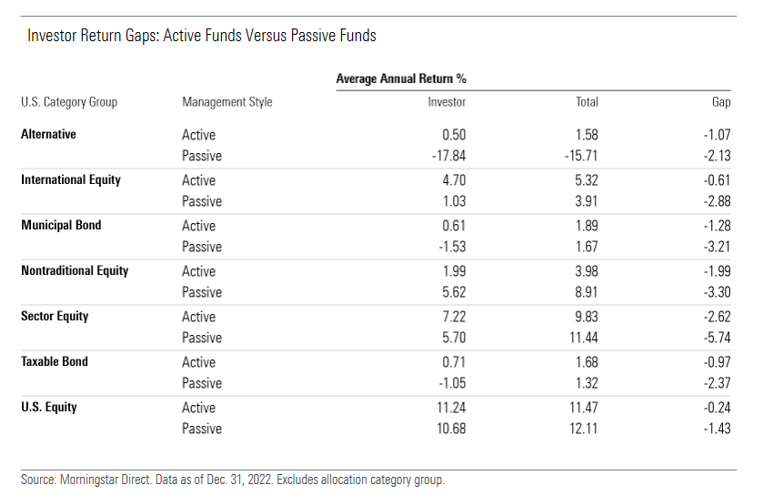

Bättre med passiva fonder?

En fråga man kan ställa sig är om passivt förvaltade fonder överträffar aktivt förvaltade fonder vad gäller investerarnas avkastning. Man kan anta att investerare i passiva fonder är mer disciplinerade i de köp och försäljningar de gör. Men rapporten visar överraskande motsatsen. Passiva fonder tenderar att ha (för de flesta globala kategorier) ett högre gap.

Vad skulle kunna förklara detta? Rapporten säger att "det är mindre sannolikt en funktion av investerare som gör olämpliga affärer in och ut ur indexfonder eller skickligt tajmar sina köp och försäljningar av aktiva fonder. Det återspeglar snarare den omslutande trenden som har sett tillgångar flyttas från aktiv till passiv förvaltning, med dessa förändringar som visat sig kostsamma respektive fördelaktiga för passiva och aktiva investerare med tanke på det avkastningsmönster som vi har sett under de senaste 10 åren”.

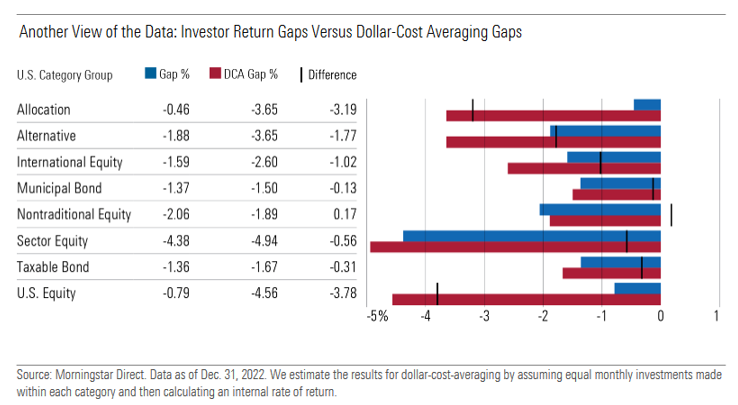

Om jag månadssparar då?

I rapporten har Morningstar också analyserat vad en investerares avkastning skulle vara i ett hypotetiskt scenario där han eller hon gör månatliga bidrag (känd som dollar-kostnadsgenomsnitt). Generellt sett brukar inte ge regelbundna bidrag prestera bättre än att bara "köpa och hålla". I själva verket, eftersom marknadsavkastningen generellt sett är positiv, tenderar kostnadsgenomsnittet att generera lägre avkastning eftersom investerare som bidrar med små belopp över tiden tenderar att ha mindre pengar investerade under perioder med hög avkastning.

Som framgår av tabellen nedan var skillnaderna i avkastning för investerare som antog dollar-kostnadsgenomsnitt negativa över de breda kategorierna.

Vad kan investerare göra för att förbättra sin avkastning?

Investeraravkastningen kommer aldrig perfekt att matcha totalavkastningen eftersom få investerare helt enkelt kan köpa och behålla varje tidsperiod. Men de negativa avkastningsgapen för de flesta investerare tyder på att det fortfarande finns utrymme för förbättringar. Investerare kan öka sina chanser att lyckas genom att anta ett mer disciplinerat tillvägagångssätt och försöka undvika några av de vanligaste misstagen, som att köpa när priserna är höga och sälja när de är låga. Det här är några av lärdomarna:

1) Håll färre och mer diversifierade fonder. Gång på gång har vi observerat att investerare i blandfonder tjänar en högre andel av den totala fondavkastningen. Varför? De är utformade för att vara allt-i-ett-investeringar, som täcker flera tillgångsklasser och balanserar om regelbundet, vilket räddar investerare från att behöva göra för mycket själva.

2) Undvik smala eller mycket volatila fonder. Ett annat tydligt resultat från studien är att investerare har kämpat för att framgångsrikt använda snävt fokuserade eller mycket volatila fonder. Dessa typer av fonder - vare sig de var otraditionella aktieerbjudanden eller de som var bland de mest volatila i sin kategorigrupp - visade några av de kraftigaste avkastningsgapen.

3) Håll det enkelt. Data tyder på att investerare var mer framgångsrika när de valde enklare lösningar, såsom blandfonder. Intressant nog fann vi större skillnader i områden och stilar som har starkt akademiskt stöd, såsom en tilt mot värde, småbolagsaktier eller tillväxtmarknader, vilket tyder på att den ökade volatiliteten i samband med dessa strategier kostar investerarna den överavkastning de kunde ha tjänat.

4) Anta inte att indexering nödvändigtvis leder till högre dollarvägd avkastning. Även om det är lovvärt att hålla kostnaderna till ett minimum och investera passivt genom indexfonder eller ETF:er, observerade vi inte att dessa metoder nödvändigtvis förhindrade att stora skillnader bildades mellan den dollarvägda och totala avkastningen för dessa fonder.

.jpg)