Banbrytande produkter som rider på en våg av transformatorisk teknik. Häpnadsväckande tillväxt och en skyhög vinstmarginal. Aktier som rusar till månen.

Dessa beskrivningar kan få en att tänka på halvledardesignern Nvidia [NVDA], vars aktie har tredubblats i värde det senaste året. Men det skulle också kunna vara en beskrivning av Cisco Systems [CSCO] på 1990-talet. Och Ciscos öde erbjuder investerare en varnande historia.

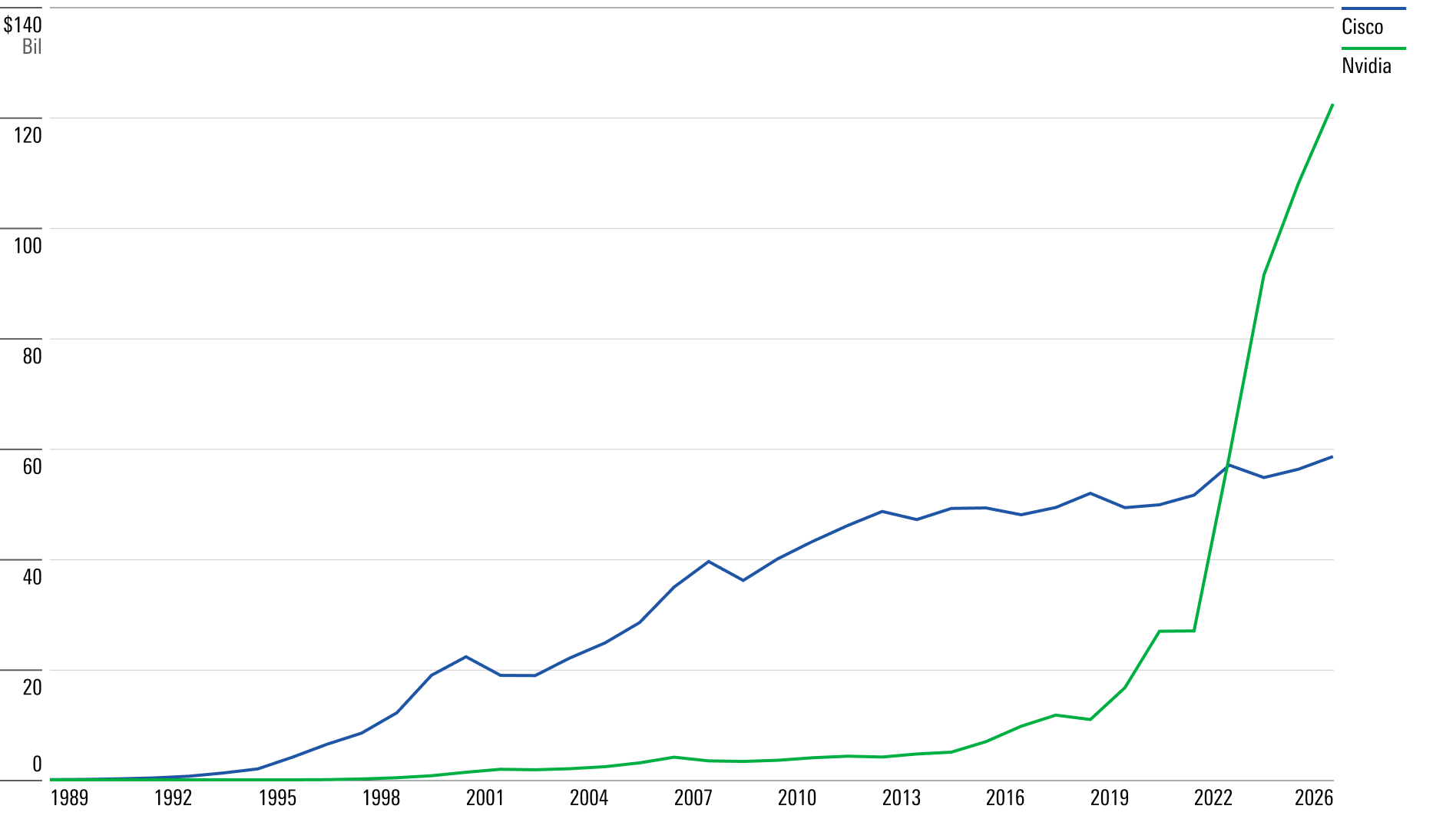

Efter att företaget blev publikt 1990 steg Ciscos aktie över 1 000 gånger under decenniet och nådde en topp på $80 den 27 mars 2000. Men sedan drabbades de hårt när dotcom-bubblan sprack och sjönk till en botten på $8,60 den 8 oktober 2002.

Mer än 20 år senare har Cisco ännu inte kommit tillbaka till toppnoteringen i mars 2000. Under det senaste decenniet har dess aktie gett en avkastning på 11% per år, i linje med Morningstar US Market Index (inklusive 10,9% utdelning) men under Nasdaq Composite Index (inklusive 14,6% utdelning).

Kommer Nvidia möta samma öde? Eller kommer det uppnå den typ av långsiktig prestation som ses av andra innovatörer som Apple [AAPL]? Investerare måste överväga skillnaderna mellan företagens affärsmodeller samt marknadssituationen nu jämfört med då.

Nvidia kan rida på en våg av intresse för artificiell intelligens - eftersom dess chipp spelar en dominerande roll inom teknologin - men överlag återhämtar sig aktierna fortfarande från björnmarknaden 2022. Ändå ser vissa, som fondförvaltarna Chris Mack och Rick Schmidt på Harding Loevner, paralleller mellan Nvidia nu och Cisco på 1990-talet.

Nvidias massiva tillväxt

Som Mack och Schmidt noterar har Nvidias verksamhet förändrats avsevärt under en kort period. Mellan 2017 och 2022 ökade företagets totala intäkter från 7 miljarder dollar till 27 miljarder dollar. Den tillväxten accelererar bara. Under detta räkenskapsår förväntas företagets årliga intäkter mer än fördubblas till 58 miljarder dollar, och den siffran förväntas nå över 100 miljarder dollar år 2026. Det är en tillväxtfaktor på 14 gånger på 10 år.

Nvidias marknadsvärde har utvidgats ännu snabbare, från ungefär 32 miljarder dollar 2017 till 1,2 biljoner dollar nu. Det är en multipel på 37,5 gånger på bara sex år.

Den främsta drivkraften för denna tillväxt är företagets datacenterverksamhet på grund av den bländande efterfrågan på datorkraft från hyperskalare och AI-arbetsbelastningar. Dettaa segment representerar 56% av Nvidias intäkter 2023, jämfört med 12% under räkenskapsåret 2017. Enligt konsensus bör dess andel av intäkterna nå 82% år 2026.

Cisco-aktiens uppgång och fall

I början av 2000-talet hade Cisco liknande superstjärnestatus med exceptionellt snabbt växande intäkter och vinster. I "The Halo Effect" berättar författaren Phil Rosenzweig hur företaget hyllades som "internetets kung".

Faktorerna som ledde till Ciscos prestige inkluderade VD John Chambers karisma, företagets skicklighet att identifiera, förvärva och integrera mål som hjälpte till att diversifiera och komplettera dess produktutbud, och dess "extrema kundfokus", enligt en artikel i Fortune den 15 maj 2000. Cisco blev ett av världens mest värdefulla företag med ett marknadsvärde på 555 miljarder dollar, vilket överträffade Microsoft [MSFT]. Men detta varade inte. Företaget var inte immun mot nedgången i ekonomiska cykler eller till teleoperatörers massiva investeringsnedskärningar efter att internetbubblan sprack.

Nvidia: förhöjda förväntningar?

Med Nvidias solida grund och förväntningar på snabb tillväxt verkar investerare vara övertygade om att historien inte kommer att ta slut någon gång snart. Aktien är ett måste för många portföljförvaltare och är en del av många hedgefondportföljer, enligt en rapport från Jefferies.

Enligt FactSet är den genomsnittliga riktkursen för alla analytiker som täcker aktien 666 dollar per aktie, jämfört med en stängningskurs på 467 dollar på torsdagen. Vid nuvarande aktiekurs handlas Nvidia till en 12-månaders framtida EV/försäljningsmultiplikator på cirka 22 gånger, jämfört med ett historiskt genomsnitt på 6 gånger (vilket är mer än 2 standardavvikelser över medelvärdet). Cisco nådde en sådan multiplikator på 27 gånger i april 2000, jämfört med ett historiskt genomsnitt på 6 gånger (och en nuvarande kvot på tre gånger).

Enligt Morningstars teknikchef Brian Colello, "var Nvidia ett mycket större och mer stabilt företag före dess blomstrande tillväxt, [medan] Cisco var en startup som växte imponerande men från en mindre bas."

Han tillägger: "mycket av Ciscos intäkter kom från inköp och byggnationer i väntan på internettillväxt. Med Nvidia ser vi att dess GPU:er tas i bruk direkt för att träna AI-modeller."

Dessutom "har Nvidias GPU:er i sin natur kortare livslängd än Ciscos nätverksutrustning, vilket minskar risken för överbyggnad." Colello anser att Nvidias aktie är rimligt värderad efter företagets resultat för tredje kvartalet och positiva prognos för fjärde kvartalet.

Mer generellt, när man överväger marknadsförhållanden, är det svårt att hävda om marknaderna befinner sig i en bubbla. Vissa nischbranscher, som AI, kan vara närmare än andra, enligt den senaste undersökningen av institutionella investerare från Bank of America (även om det är av mindre betydelse än hög inflation, geopolitiska systemiska kredithändelser och globala recessionsrisker).

Förutsatt att världsekonomin inte bromsar mer än väntat och USA upplever en mjuk landning på inflationen, kan marknadsvillkoren förbli gynnsamma och värderingarna kan förbli höga. Men det är möjligt att om inflationen inte faller närmare Federal Reserves målintervall, kan högre räntor en längre tid devalvera högt prissatta aktier, inklusive AI-relaterade.

Grunderna måste också beaktas. Hittills har Nvidia haft en nästan monopolposition inom AI-området, vilket leder till hög efterfrågan och solid prissättning. "Nvidias tillväxt sker under en tid av stigande räntor, "Nvidias tillväxt sker under en tid med stigande räntor, vilket kanske går emot strömmen av robusta kapitalutgifter", säger Colello. "Cisco åkte på en trevlig ekonomisk våg [på 90-talet], men många av Nvidias kunder skär ner på sina utgifter på andra områden för att köpa dess GPU:er."

Nvidias konkurrenter, som Advanced Micro Devices [AMD] och Intel [INTC], försöker komma ikapp och dra fördel av de feta vinstmarginalerna i AI-utrymmet. Historien tyder på att oavsett utsikterna, på lång sikt, tenderar både värderingar och fundamenta att återgå till medelvärdet, eftersom mycket lönsamma branscher tenderar att locka till sig konkurrens, förutsatt att nya aktörer kan skilja sig från dominerande operatörer och ta marknadsandelar.

Morningstar tror att Nvidia har en bred vallgrav "tack vare sina immateriella tillgångar kring grafikbehandlingsenheter och, i allt högre grad, byte av kostnader kring sin egenutvecklade mjukvara, som dess Cuda-plattform för AI-verktyg, som gör det möjligt för utvecklare att använda Nvidias GPU för att bygga AI-modeller." För långsiktiga investerare bör fundamenta vara den mest avgörande faktorn när man bestämmer sig för att köpa en aktie, medan värderingsfluktuationer ger möjligheter att köpa den när den blir billig. Oavsett din syn på Ciscos historia, så är det något som Nvidia säkerligen inte uppfyller för tillfället.