.jpg)

Medan "Magnificent Seven", eller de "magnifika sju" uteslutande är amerikanska teknikaktier, är dess europeiska motsvarigheter mindre sett till marknadsvärde, men mer diversifierade, mycket lönsamma och i genomsnitt billigare.

År 2020 släppte investmentbanken Goldman Sachs sin första iteration av GRANOLAS, en akronym för följande:

• GSK (GSK)

• Roche (ROG)

• ASML (ASML)

• Nestle (NESN)

• Novartis (NOVN)

• Novo Nordisk (NOVO B)

• L’Oreal (OR)

• LVMH (MC)

• AstraZeneca (AZN)

• SAP (SAP)

• Sanofi (SAN)

Vad har Granola-aktierna gemensamt?

Dessa företag var bland de mest värdefulla på kontinenten men hade också flera starka egenskaper: solid vinsttillväxt, defensiv och låg volatilitet, höga och stabila marginaler, starka balansräkningar, med hållbara utdelningar.

I en rapport som publicerades den 28 april 2020 skrev bankens strateger: "I USA är det fortfarande troligt att tekniksektorn förblir den långsiktiga vinnaren. I Europa är det mer sannolikt att det blir en kombination av strukturellt starka och/eller stabila sektorer: hälsovård, dagligvaror och teknik. De största aktierna inom dessa områden har vi döpt till "GRANOLAS": GlaxoSmithKline, Roche, ASML, Nestle, Novartis, Novo Nordisk, L'Oreal, LVMH, AstraZeneca, SAP, Sanofi. De kanske inte ALLA går bra, men de har i allmänhet en viss tillväxt och/eller stabilitet i intäkterna och DY i intervallet 2-2,5%."

Banken uppdaterade sin syn förra veckan och underströk det faktum att GRANOLAS-aktierna hade lite att avundas USA:s "Magnificent Seven", ett uttryck som har tillskrivits Bank of Americas strateg Michael Hartnett, med hänvisning till 1960-talets film (i sig en remake av Akira Kurosawas mästerverk, Seven Samurai, som släpptes 1954).

Med utgångspunkt i deras analys tittade vi på de mest värdefulla företagen i Morningstar Europe-indexet och extraherade även värderings- och fundamentaldata från andra databaser för att förstå de underliggande drivkrafterna bakom överavkastningen, med en tillbakablick till 2021.

Inga euro-biljonärer, ännu

Först och främst finns det inga biljonärer (ännu) på listan jämfört med den amerikanska motsvarigheten som redan hade fem i slutet av januari. Det företaget med högst marknadsvärde i Europa är Novo Nordisk, det danska läkemedelsföretaget vars fetmaläkemedel Ozempic har hjälpt till att driva upp intäkterna till nya höjder med ett marknadsvärde på 400 miljarder euro.

Det "minsta" av de europeiska Magnificent Seven (M7) är lyxföretaget Hermès International, värt 200 miljarder euro (se tabell).

Vissa investerare har börjat undra när vi kommer att få se ett biljonföretag i Europa. Man kanske bara behöver vänta på en ny våg av irrationellt överflöd, men om inte "botemedlet mot fetma" blir lika spännande som AI kommer detta kanske inte att ske inom den närmaste tiden.

Europas globala ledare

Den andra stora skillnaden jämfört med den amerikanska motsvarigheten är mångfalden av sektorer som finns representerade på listan.

Listan har en övervikt mot hälsovård (32%), defensiva konsumentbolag (26%), cykliska konsumentbolag (29%) och teknik (14%).

Medan den amerikanska versionen av M7 endast består av teknikföretag, har den europeiska motsvarigheten endast ett företag, ASML, som inte är ett rent mjukvaru- eller internetföretag, utan en global leverantör av viktig produktionsutrustning till den globala halvledarindustrin.

Ett kännetecken för listan är att den innehåller globala ledare inom sina respektive områden: Nestlé för livsmedel, LVMH för lyx, L'Oreal för kosmetika, Novo Nordisk för diabetes.

Här finns också några av de största läkemedelsföretagen i världen, särskilt Roche. Listan i tabellen innehåller också Novartis, Sanofi, AstraZeneca och GSK som är bland de 10 största läkemedelsföretagen i världen.

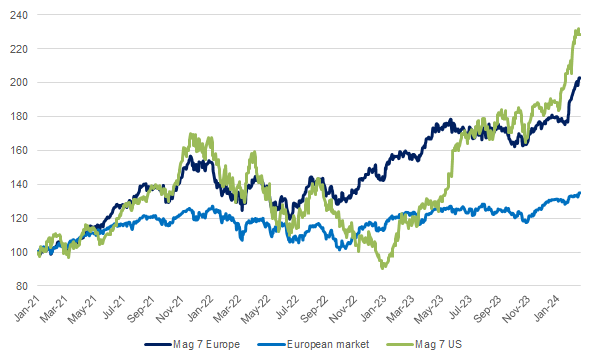

Sedan 2021 har den genomsnittliga avkastningen för de europeiska M7-företagen varit mycket stabil. På en totalavkastningsbasis i euro skulle en lika viktad portfölj av företagen ha fördubblats i värde, med en kumulativ totalavkastning på 103% per den 19 februari, jämfört med en kumulativ totalavkastning på 128% för sina amerikanska motsvarigheter.

Europa och Magnificent 7-aktier jämfört med Stoxx 600

Källa : Morningstar Direct, Factset : Morningstar Direct, Factset. I euro. Total avkastning. Bas 100 = 1 januari 2021

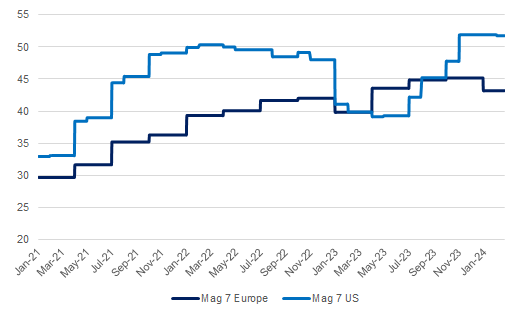

Vi har tittat på historisk avkastning på eget kapital som ett mått på lönsamhet. Detta mått är långt ifrån perfekt, i synnerhet för företag vars lönsamhet till största delen har drivits av immateriella tillgångar, vare sig det gäller varumärken, patent eller kundrelationer.

Det ger dock en uppfattning om hur lönsamma M7, både i Europa och USA, är.

Europa och Magnificent 7-aktierna - avkastning på eget kapital

Källa : Morningstar Direct, Factset : Morningstar Direct, Factset. I % från 1 januari 2021.

Detta diagram visar flera saker. För det första har båda grupperna förbättrat sin avkastning på eget kapital under de senaste åren. För det andra har M7 i USA, trots att de är mer volatila, varit betydligt mer lönsamma än sina europeiska motsvarigheter.

Europeiska aktier till rabatt

Slutligen kan vi titta på värderingarna. Tabellen nedan ger en del användbar information baserad på Morningstars egna mått, som kan vara användbara för att hjälpa investerare att välja investeringsidéer.

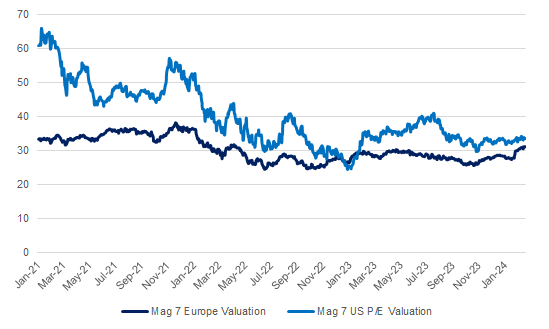

Vi tittade också på mer klassiska värderingskvoter med hjälp av konsensusdata för att bedöma om den högre lönsamheten för de amerikanska M7 är motiverad och om de handlas till en premie jämfört med sina europeiska motsvarigheter.

Diagrammet nedan visar att tack vare ökad avkastning på eget kapital har värderingskvoterna minskat under de senaste åren.

Men trots denna nedgång handlas båda aktieuppsättningarna till en betydande premie i förhållande till sina respektive marknader.

Magnifika 7-aktier handlas till 31 gånger vinsten

I Europa handlas Magnifika sju-undergruppen för närvarande till 31 gånger den förväntade vinsten för de kommande tolv månaderna, baserat på konsensusdata från Factset, vilket är ett historiskt genomsnitt på 30 gånger sedan 2021. Detta kan jämföras med en europeisk marknad som för närvarande handlas till 13 till 14 gånger prognostiserade vinster.

I USA handlas M7 för närvarande till 34 gånger vinsten, jämfört med ett historiskt genomsnitt på nära 40 gånger sedan 2021 (de handlas också till en premie jämfört med den amerikanska marknaden som handlas till cirka 20 gånger vinsten).

Den historiska premien för amerikanska M7 jämfört med deras europeiska motsvarigheter är logisk med tanke på deras högre avkastning på eget kapital.

Och den europeiska listan, som är likaviktad, påverkas av den mycket höga värderingen av specifika företag, särskilt ASML och Hermès International som handlas till ett P/E-tal på cirka 43 respektive 49 gånger.

P/E-tal för europeiska och Magnificent Seven-aktier

Källa : Morningstar Direct, Factset : Morningstar Direct, Factset. I %-termer från 1 januari 2021.

Sammantaget har den europeiska versionen av M7 gett mycket stabil avkastning till investerarna, inte långt från sina amerikanska motsvarigheter. Undergruppen är i genomsnitt mindre, men mer diversifierad än de amerikanska motsvarigheterna. Deras höga lönsamhet motiverar värderingspremier jämfört med resten av marknaden. Men det faktum att den amerikanska kohorten är ännu mer lönsam förklarar varför den europeiska versionen handlas till rabatt jämfört med sina amerikanska motsvarigheter.