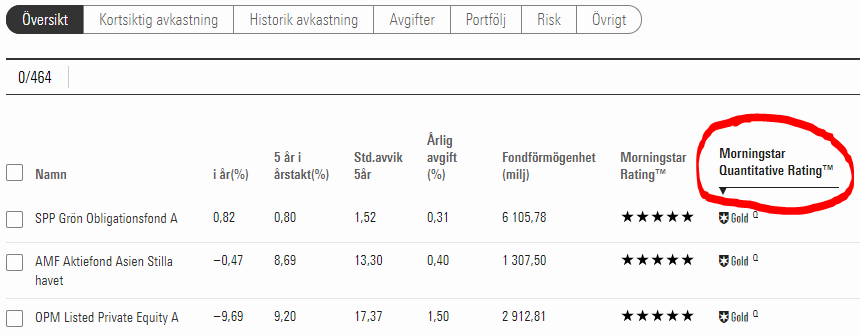

Nu lanserar vi de framåtblickande fondbetygen MQR. De visas här på sajten under Fonder på vy Översikt (beroende på webbläsarens bredd kan du även behöva klicka på ”Följande kolumner”).

Poängen med Morningstar Quantitative Rating (MQR) är att fler fonder kan få framåtblickande fondbetyg genom att datorer med AI hitta mönster i de tusentals granskningar av fonder som Morningstars fondanalytiker gör. Över 180 underliggande datapunkter analyseras sedan för varje fond och datorn förutspår vilket betyg en mänsklig analys skulle ge.

Resultatet för de svenskregistrerade fonderna är att två tredjedelar har fått de nya betygen. Undantagen är främst vissa kategorier (bland annat korta räntefonder och generationsfonder), dels fonder där Morningstar saknar tillräckligt med data.

Agenta och Spiltan

Generellt har fonder som fått högsta MQR väldigt låga avgifter i förhållande till snittet i sin kategori och de förvaltas av stora fondföretag med stora fonder. Tydliga exempel som fått en stor andel höga betyg är AMF och SPP. Men några små framgångsrika fondbolag som Agenta och Spiltan utmärker sig med ungefär lika höga snittbetyg.

Storbankernas fonder har i de flesta fall bara betyget ”Neutral”. Undantaget är Handelsbanken, som har lanserat många nya andelsklasser som bara är öppna för stora insättningar och därför har mycket lägre avgifter, vilket ofta räcker för de högsta betygen ”Gold” och ”Silver”. Fast de dyraste andelsklasserna som Handelsbankern brukar säljas till privatpersoner har ofta lägre betyg, så det gäller att försöka få så låg avgift som möjligt.

Bland PPM-fonderna är det relativt få med högsta MQR ”Gold”, bara 5 procent. Det beror delvis på att fondföretagen ofta erbjuder andelsklasser med höga avgifter där, men notera att metodiken för MQR inte tar hänsyn till rabattsystemet hos Pensionsmyndigheten, som innebär att premiepensionen normalt förvaltas med mycket lägre avgifter netto. Så titta hellre på MQR för en andelklass i samma fond med låg avgift.

Intressant är att nästan en sjättedel av både svenska fonder och PPM-fonder får det lägsta betyget ”Negative”. Det ges till fonder med höga avgifter som förvaltas av fondföretag som data antyder har problem, till exempel för att en hög andel av fonderna nyligen fått ny ansvarig förvaltare. Både bland storbankerna och mindre fondbolag finns gott om exempel på fonder med kunder som skulle kunna hitta alternativ i samma kategori med bättre framtidsutsikter.

Spå framtiden

MQR började publiceras i USA 2017 och i Europa i mars 2018, så det finns lite historik att utvärdera. Resultatet är att fonder som har fått betyget ”Gold” därefter i snitt ger ungefär 1 procent högre avkastning per år än genomsnittet i samma kategori. Och de med betyg ”Negative” har framtida resultat som avviker ungefär lika mycket nedåt. Självklar är det svårt att spå framtiden och MQR ger ingen garanti att pricka rätt, men erfarenheten från USA är alltså att de nya fondbetygen åtminstone ger viss hjälp att spå framtiden.