Den stigande inflationen, tillsammans med växande rädsla för lågkonjunktur och stor osäkerhet kring kriget i Ukraina, får investerare att bli osäkra. Långsiktiga fonder hemmahörande i Europa tappade 15,8 miljarder euro i maj, det sämsta månadsresultatet sett till flöden sedan mars 2020. Detta berodde främst på stora utflöden från ränteprodukter.

Samtidigt skyggade investerare inte från aktiefonder, som grupp såg aktiefonder ett inflöde om 2,9 miljarder euro i aktiefonder förra månaden, ett blygsamt resultat om man jämför med genomsnittet för de senaste två åren men ett som gjorde det möjligt för den globala kategorigruppen att stanna i positivt territorium. Globala bland-, vatten- och ekologifonder med stora bolag var de största förmånstagarna, såväl som aktiefonder.

Å andra sidan, med 16,5 miljarder euro i nettoutflöden, upplevde obligationsfonder den femte negativa månaden i rad – och det näst sämsta månadsresultatet sedan pandemins utbrott. Majoriteten av dessa uttag kom från fonder exponerade mot kinesiska obligationer i renminbi, statsobligationer i pund och ultrakorta euroobligationer. På andra sidan av spektrumet var fonder av statsobligationer utgivna i amerikanska dollar den populäraste kategorin inom ränteuniversumet. Europeiska statsobligationsfonder följer, med 2,7 miljarder euro som flödade in under maj, den bästa månaden för kategorin sedan juni 2019. Liksom sedan början av året är inflöden helt hänförliga till aktiva strategier.

Aktiva vs. passiva fonder

Långsiktiga indexfonder redovisade inflöden på 6,7 miljarder euro i maj jämfört med 22,6 miljarder euro i nettoutflöden från aktivt förvaltade fonder. På den aktiva sidan hade allokeringsfonder den högsta efterfrågan och drog in cirka 1 miljard euro. Aktieindexfonder attraherade 3,4 miljarder euro, medan passiva obligationsfonder drog in 5,6 miljarder euro. Aktivt förvaltade obligationsfonder upplevde den femte månaden i rad med nettoinlösen, med 22 miljarder euro som gick utanför dörren (det sämsta månadsresultatet sedan mars 2020).

Marknadsandelen för långsiktiga indexfonder steg till 23,09% från och med maj 2022 från 21,03% i maj 2021. När man inkluderar penningmarknadsfonder, som är domänen för aktiva förvaltare, var indexfondernas marknadsandel 20,53%, upp från 18,72% 12 månader tidigare.

Hållbarhetsvågen

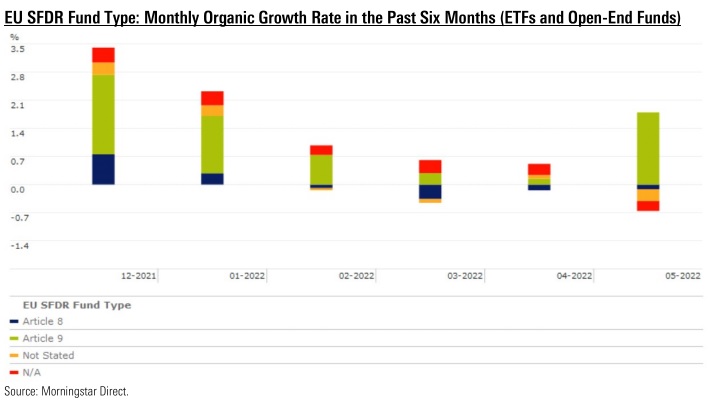

Investerare fortsatte att ösa in pengar – 8,5 miljarder euro – i "mörkgröna" fonder (investeringsfonder som faller inom tillämpningsområdet för artikel 9 i SFDR). Å andra sidan tappade fonder som anses vara artikel 8 (”ljusgröna” fonder) 4,5 miljarder euro i maj, med stora europeiska aktie- och räntefonder som drabbades hårdast.

Ur ett organiskt tillväxtperspektiv visar artikel 9-fonderna en organisk tillväxt på 1,8% i maj och den högsta takten för året hittills (4,17%); Samtidigt har produkter som ingår i Artikel 8-gruppen negativa organiska tillväxttakter: negativa 0,11% i maj och negativa 0,36% hittills i år. Samtidigt hade fonder som inte anses vara artikel 8 eller artikel 9 en genomsnittlig organisk tillväxttakt som sträckte sig från negativa 0,30% till negativa 0,24% förra månaden och från negativa 0,08% till 0,92% mellan januari och maj.

Swedbank bland fondhusen med störst inflöden i maj

Bland fondbolagen som noterade störst inflöden under maj återfanns BNP Paribas på en förstaplats, följt av iShares, UBS och Mercer Global Investments. På en femteplats hittar vi det första svenska fondhuset, nämligen Swedbank. Om man kollar på hur inflödet hos Swedbank såg ut under maj går det att urskilja en tydlig trend: i princip allt kapital gick till aktivt förvaltade fonder.