Väntan är över: Fed har sänkt räntan för första gången på över fyra år.

Federal Reserve meddelade på onsdagen att man kommer att sänka sitt index till ett målintervall på mellan 4,75 och 5,00% - en aggressiv sänkning med en halv procentenhet.

Det här var en stor nyhet, men ingen överraskning. Marknaden visste att detta skulle komma och tillgångspriserna - aktier, obligationer och allt däremellan - hade redan anpassats därefter. Det är så marknaderna ofta fungerar, att de effektivt prissätter förväntade resultat långt innan de inträffar.

Detta började sannolikt i juli, då småbolagsaktier upplevde sin bästa enskilda månad på två decennier, drivet av förväntan på Feds plan att sänka räntorna. Ett annat anmärkningsvärt exempel är den 30-åriga bolåneräntan, som var 7% i juli och sedan dess har sjunkit till 6,2%. Samma trend är tydlig i den 10-åriga statsobligationsräntan, som låg på 4,4% i juli och nu ligger nära 3,7%.

Kort sagt hade marknaden redan gjort en stor del av Feds arbete åt den. Detta är något att ha i åtanke när du funderar på vad som kan komma härnäst eller arbetar med kunder för att korrekt kontextualisera situationen.

I ett avsnitt av Odd Lots podcast nyligen diskuterade Pimcos Chief Investment Officer Dan Ivascyn detta ämne och var rättfram i sin bedömning av vad det innebär, och sade:

”Om du har en tidshorisont på tre till fem år är det här verkligen brus”, samtidigt som han tillade: ”det är mindre viktigt än vad folk tror att det är.”

Naturligtvis kan förnuftiga människor vara oense. Att säga det uppenbara: Räntor som går upp jämfört med räntor som går ner är en helt annan marknadsmiljö. Som Warren Buffett själv har sagt fungerar räntorna som tyngdkraften på tillgångspriserna, vilket innebär att detta spelar roll.

Ivascyn tillade vidare att hans ledningsgrupp, tillsammans med den tidigare Fed-chefen Ben Bernanke - som nu är Pimco-rådgivare - sitter i ett konferensrum under Feds presskonferenser och analyserar subtila förändringar i ton och språk. Eventuella anmärkningsvärda utvecklingar kan påverka hur de handlar och positionerar sina portföljer.

Men för finansiella rådgivare som diskuterar detta ämne med kunder kan den viktigaste frågan vara: Vad säger räntesänkningarna oss om framtiden? Svaret på frågan: För dem med en tidshorisont som sträcker sig längre än några år är det ofta bara brus.

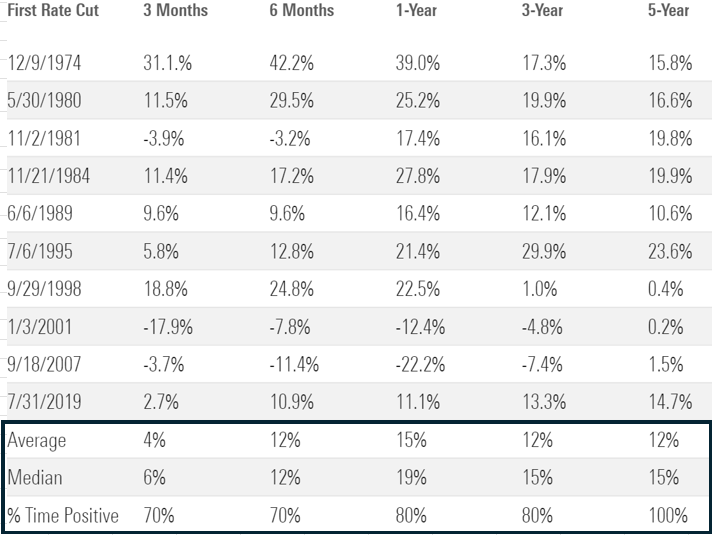

Data från Ned Davis Analys visar att aktier historiskt sett har utvecklats väl under de 12 månader som följer på den första räntesänkningen. Sedan 1974 har aktierna varit positiva 80 procent av tiden, med en genomsnittlig avkastning på 15 procent.

Aktier och räntesänkningar (S&P 500 terminsavkastning efter räntesänkning)

Källa: Ned Davis analys, Patient Capital, Bloomberg. Tidigare resultat är ingen garanti för framtida resultat. Investeringar kan inte göras direkt i ett index.

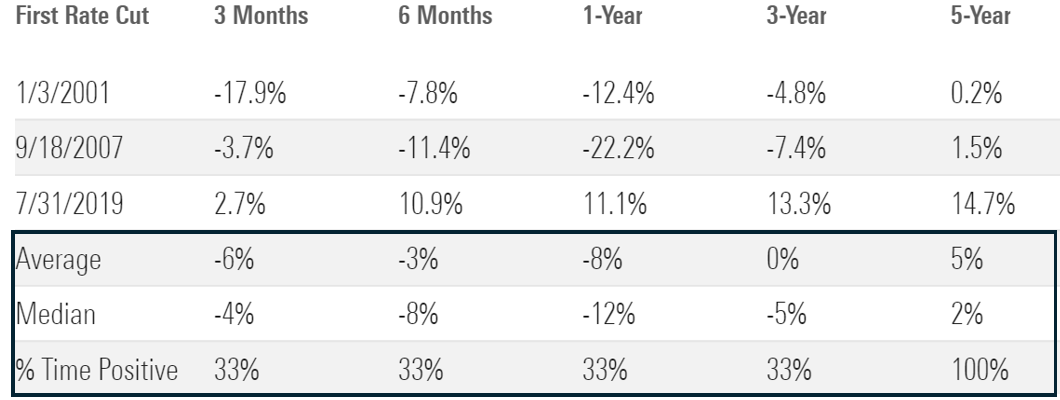

Investeringar kan dock alltid vara ett roligt spel med förbehåll eller ”ja, faktiskt”. Detta kan komma i form av: ”Ja, faktiskt, avkastningen är mycket sämre om det blir lågkonjunktur.”

Detta är sant, men urvalet är mycket mindre. I händelse av en lågkonjunktur är avkastningen ett år senare positiv endast 33% av tiden, med en genomsnittlig avkastning på minus 8%.

Aktier, räntesänkningar och recessioner (S&P 500) Avkastning efter räntesänkning + recession

Källa: Ned Davis analys, Patient Capital, Bloomberg. Data exkluderar lättnadscyklerna 1974, 1980 och 1981 eftersom recessionerna redan var igång när Fed inledde sina lättnader. Tidigare resultat är ingen garanti för framtida resultat. Investeringar kan inte göras direkt i ett index.

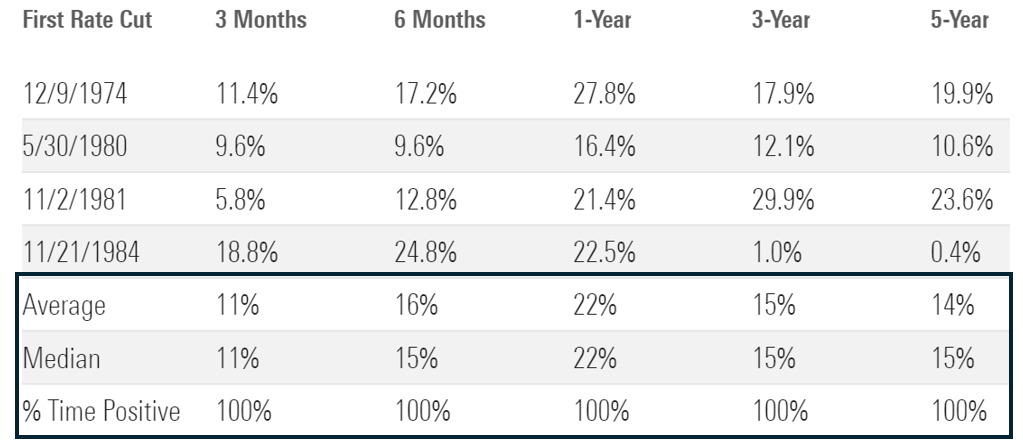

Men om man vänder på analysen och bara fokuserar på perioder där Fed sänker räntan utan att det blir en recession förändras resultaten dramatiskt. Aktier är positiva under varje period, med en genomsnittlig avkastning på 22% ett år senare.

Aktier, räntesänkningar och ingen recession (S&P 500 Terminsavkastning efter räntesänkning + ingen recession)

Källa: Ned Davis analys, Patient Capital, Bloomberg. Tidigare resultat är ingen garanti för framtida resultat. Investeringar kan inte göras direkt i ett index.

Vilket scenario som är mest sannolikt - recession eller ingen recession - är fortfarande öppet för debatt. Beroende på vilken uppfattning man har kan man hitta övertygande data som stöder båda scenarierna.

Anekdotiskt sett börjar den ekonomiska påfrestningen för konsumenter med lägre inkomster bli uppenbar, vilket kan förebåda fler ekonomiska sprickor. Företag som Dollar General och Ally Financial, som betjänar de mest kostnadskänsliga konsumenterna, har lyft fram dessa farhågor.

Det finns också en inverkan av hur aggressiv Fed var med sin första räntesänkning, då man valde en sänkning med 50 baspunkter istället för den vanliga kadencen på 25 baspunkter under höjningscykeln. Uppfattningar spelar roll, och detta kan ge många intrycket att Fed är oroade över ekonomin.

Å andra sidan investerar världens största och mest lönsamma företag på de högsta nivåerna i historien, drivet av förväntade produktivitetsvinster från artificiell intelligens och andra innovationer. Denna investeringsvåg från världens mest framgångsrika företag verkar inte vara förenlig med en recession.

Även om man kan försöka dela den ordspråkliga atomen om vilket ekonomiskt scenario som är mest sannolikt, finns det ett enklare tillvägagångssätt som bygger på en grundläggande sanning om investeringar: Om du förlänger din tidshorisont för investeringar ökar sannolikheten för att du ska lyckas.

Författaren eller författarna äger inte aktier i några värdepapper som nämns i denna artikel. Tareda på merom Morningstars redaktionella policy.